上一篇

居然之家与海旅投成立合资公司,开展海南免税店经营业务下一篇

房企创新成绩单①|近四年多元化成果:11家营收占比超过10%

2021开年,房企发债突飞猛进。截至1月13日共有32家房企发债,境外发债86.52亿美元(约和559.42亿远人民币),境内发债175亿元人民币,境外远超境内这是今年新趋势,但利率上则延续了过去的常态。

1月15日,央行金融市场司司长邹澜在国新办新闻发布会上表示,去年房地产贷款增速是8年来第一次低于各项贷款增速,央行实施房地产金融审慎管理制度,形成重点房地产企业资金监测和管理规则等措施。

虽然长期看从供给侧对房地产行业进行限制已实行多年,融资冰点来临的声音不绝于耳,开发商年年喊穷,但实际上房地产行业尤其是头部公司的融资总量还在增加,只是马太效应加剧中小开发商更难融到钱,行业内资金流向朝着头部靠拢。

2021年房企更有12448亿元债务到期, 第一次超过万亿元,达到偿债高峰。从政策上看房企债权融资受限,债权融资整体走弱,股权融资爆发性增长。

01

传统渠道债权融资走弱

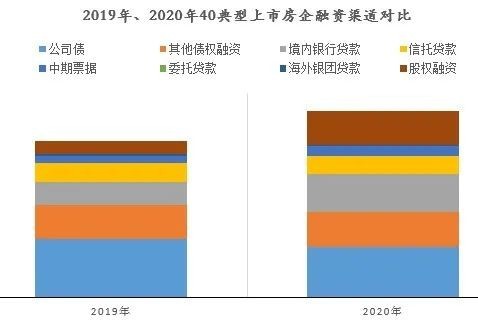

对于2020年的房企债务结构,同策研究院的数据显示:2020年40家典型房企融资总额为9555.79亿元,同比2019年增长18.95%。40家房企的融资总额在2019年为8033.22亿元,2018年为6949.72亿元,2020年融资规模增速都创新高。

从发行结构来看:2020年40家典型房企发行公司债2603.8亿元,同比下滑12.89%;境内银行贷款1907.03亿元,同比增长62.31%;其他债权融资1810.38亿元,同比上涨1.03%;信托贷款966.45亿元,同比上涨1.92%。

这三种融资方式是多年以来开发商资金的主要供给渠道,虽然40家典型房企在境内银行贷款上增长超过60%,虽然没有透露了具体数字,但邹澜在发布会上表示新增房地产贷款占各项贷款比重从2016年的44.8%下降到2020年的28%。

房地产贷款总量在减少,但头部房企的银行贷款出现大幅度增长,这表示银行贷款集中流向头部公司。

另一方面银保监也对银行房地产相关贷款设置了上限最高不可超过40%,这也收紧了融资供给。

开发商过去冲规模所偏爱信托在今年受到严重调控,导致了增量仅微涨1.92%,曾有前50强开发商表示愿意以15%年化融资,但由于监管收紧在信托渠道这钱也并不好找。

公司债层面上也出现了小幅度下滑,这与证监会审批有关,也代表了对于房地产行业融资的收紧态度。

大体上看债权融资正在收紧,而与之对应的股权融资正在走强。

02

股权融资猛增? 同比涨162.79%

事实上,2020年猛增的是股权融资,这也无可厚非,毕竟公司的融资主要便分为股权融资和债权融资。

股权融资与债券融资相比的优点是,所获得的资金无须还本付息,但新股东将与老股东同样分享企业的赢利与增长,这就是用空间换时间。

同策研究院的数据显示,2020年40家典型房企股权融资1709.23亿元,同比上涨162.79%。

股权融资大体上有四种模式:股权质押、股权转让、增资扩股和私募股权融资。长期以来开发商最喜爱的是股权质押,A股房企大多都存在股权质押,这是相较下较为廉价快捷的融资方式。股权转让在部分房企中也是融资主力,如华夏幸福(600340,股吧)和阳光城(000671,股吧),增资扩股由于对房地产行业的限制,所以并不多见。

私募股权融资由于其难寻踪迹故无法考证,但坊间传闻称不少开发商都在运用,但需要邀请进入,封闭性极高。

在债权融资受到限制后,股权融资开始猛增,2020年下半年起的分拆上市更是异常火热。房地产公司拆分了物业上市也会融到一笔钱来补充现有资金,曾有分析人士表示若当下情况不变开发商会继续拆分其他板块上市,典型的代表就是恒大拆分了汽车、地产、足球上市,以减轻财务负担,未来多元化发展的房企拆分上市是大势所趋。

03

偿债高峰来到“万亿元”关口

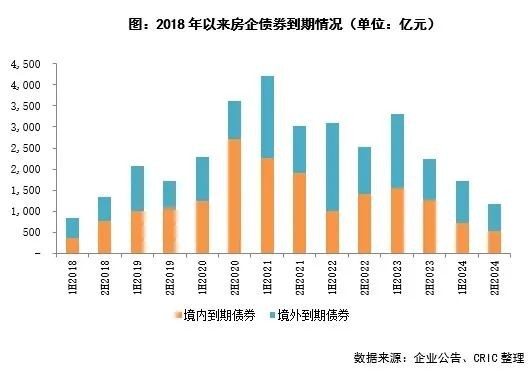

贝壳研究院数据显示,2021年房企到期债务规模将达12448亿元,历史性突破万亿元关口。据克而瑞不完全统计,95家房企2021年到期债券7223.81亿元,同比增长22.45%,境内到期债券同比增长5.77%到4188.89亿元,境外到期债券同比增长56.52%到3034.92亿元。

两者数据综合来看,百强房企占据了绝大多数的融资额度,过去数年的频繁海外发债迎来了兑付巅峰。

自2015年后,房企开始了高周转的常态化,开始密集发行公司债,公司债的发债年限一般为3-5年,自2020年起便迎来偿债期2021年更甚。

另一方面,2016年年底境内债发行受限后,房企发债开始了大规模的海外发债,2-5年的发债年限是主力,故2020年起也是海外债的偿债高峰。

克而瑞的报告指出随着近几年上市房企的增加和与之伴随而来的借新还旧的持续压力,95家房企2018-2020年发债量上了新一台阶,发债规模均在7000亿元以上,较2015年的发债潮增加了近3000亿元的体量,未来的偿债高峰将会持续。

整体来看,房企偿债及经营压力巨大,未来可能诞生更多的债券违约。

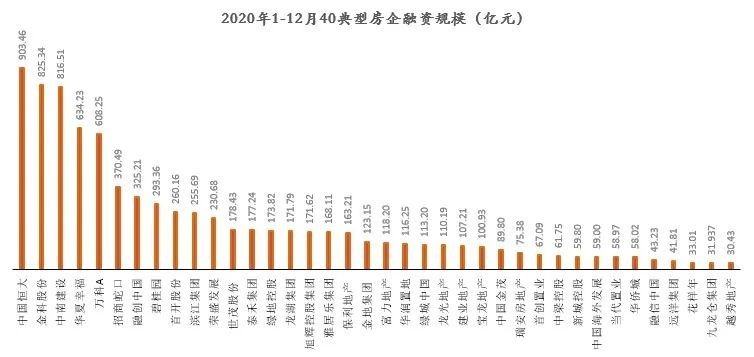

如何面对偿债高峰?有的公司选择了继续大手笔融资,资金越来越向头部房企集中,中国恒大、中南建设(000961,股吧)、金科股份(000656,股吧)、华夏幸福和万科融资规模超500亿元。五家公司中除万科和金科外都是三道红线全中,尤其华夏幸福的资金问题已经引发了债券市场的动荡,万科和金科也是踩线二条并不乐观。

当下看借新还旧是主旋律,头部公司尤其高负债公司再债权融资上有着更旺盛的需求。

同策研究院的数据也显示,流入房地产行业的资金朝着头部集中,前五家房企融资超过3700亿元,企融资利率来看,融资能力强能拿到低利率的房企性质基本为国企或者央企。

上帝关上一扇门同时也会打开一扇窗,当下看股权融资的窗口期已经来临,但这样会摊薄地产大佬们手中的股权,如何权衡利弊,才是开发商有史以来最难的选择。

责任编辑: 19991313935

热门楼盘

查看更多热门楼盘>>团购报名

房产盘点|渭南哪里有新开盘的房子?新开盘小

2拨开神秘面纱!经开未来城在售户型有哪些?一起

3购房指南|渭南房价降了吗?都有哪些良心盘?

4渭南东原映阅新房绿化覆盖有多少?周边有繁华

5房产盘点|渭南新开盘楼盘有哪些?哪些新盘人

6拨开神秘面纱!御林花苑开发商是哪个?周边全面

7买房指南|白水县房子奉先警苑、泉州湾·臻

8豪展·观山悦怎么样?物业公司是哪家?小区内绿

9购房指南|渭南新房房价怎么样?有哪些在售楼

10拨开神秘面纱!鸿基世业万和府周边有没有商场

房产盘点|渭南哪里有新开盘的房子?新开盘小区房价是多少?

2024-04-30 14:00:23

拨开神秘面纱!经开未来城在售户型有哪些?一起来评测!

购房指南|渭南房价降了吗?都有哪些良心盘?

渭南东原映阅新房绿化覆盖有多少?周边有繁华商圈吗?

房产盘点|渭南新开盘楼盘有哪些?哪些新盘人气高?

房产盘点|渭南哪里有新开盘的房子?新开盘小区房价是多少?

拨开神秘面纱!经开未来城在售户型有哪些?一起来评测!

购房指南|渭南房价降了吗?都有哪些良心盘?

渭南东原映阅新房绿化覆盖有多少?周边有繁华商圈吗?

房产盘点|渭南新开盘楼盘有哪些?哪些新盘人气高?